2018年2月26日,中资债券兴业银行在国际资本市场上成功发行四只不同品种的银行业中期票据,合计约16.58亿美元,境外其中包含该行发行的发债第一只欧元债券。此次发行创造了多项纪录:中资银行今年首单发行的开门境外债券、中资股份制商业银行首单欧元债、红兴中资股份制商业银行首单多币种多年期多品种的行发行亿高级外币债券、中资股份制银行境外分行最大发行规模。美元

这是中资债券兴业银行2016年成功发行首单美元债券后再次亮相国际资本市场,也是银行业该行迄今单次发行规模最大的美元额度中期票据,标志着该行国际化进程进一步深入。境外

虽然面临年初美国国债收益率及全球股市大幅波动、发债美联储连续加息等市场因素,开门但在2月26日一天时间内,红兴兴业银行香港分行先后完成了公布交易、行发行亿发布初始价格指引、亚洲及欧洲投资者电话会议、发布最终价格指引、完成发行定价及订单分配等工作,精准确定发行窗口,有效控制发行成本,实现各个品种债券规模上的最佳组合。

此次债券发行吸引了超过110家全球投资者踊跃参与,实现了最终订单2.2倍的超额认购倍数。最高时点订单规模曾达到65亿等值美元。最终,兴业银行发行债券组合确定为三年期美元固息、五年期美元固息、五年期美元浮息和三年期欧元浮息四个品种。其中,三年期美元固息债券共6亿美元,发行价格为三年期美国国债收益率+115基点,较初始价格指引收窄20个基点,票面利率为3.500%;五年期美元固息债券共2.5亿美元,发行价格为五年期美国国债收益率+123基点,较初始价格指引收窄22个基点,票面利率为3.750%;五年期美元浮息债券共5亿美元,发行价格为三月期伦敦银行同业拆息(3mLibor)收益率+105基点,较初始价格指引收窄27.5个基点;三年期欧元浮息债券共2.5亿欧元,发行价格为三月期欧元银行同业拆息(3mEuribor)收益率+75基点,较初始价格指引收窄20个基点。

此次债券发行,由兴业银行香港分行、中银国际、花旗、渣打、美银美林、交通银行、工银亚洲、浦发银行香港分行担任联席全球协调人、联席牵头经办人和联席簿记人,由农业银行香港分行、澳洲联邦银行、集友银行、中信银行(国际)、建设银行新加坡分行、中金公司、建银国际、招银国际、兴证国际、民生银行香港分行、永隆银行担任联席牵头经办人和联席簿记人。穆迪给予该中期票据Baa3的评级。

此次四个品种的16.58亿美元等值债券,是兴业银行中期票据计划下的第二次发行。此前, 2016年9月,兴业银行设立50亿美元额度中期票据计划,并于当月在国际资本市场上首次成功发行10亿美元双品种债券(包含三年期 7 亿及五年期 3 亿美元),一度创下中资股份制银行境外债券发行最大规模、最大认购倍数、最低发行利率、最低新发行溢价等多项纪录。

此次债券发行将有助于兴业银行优化融资结构,充实中长期资金来源,拓宽融资渠道,夯实投资者基础,所募集资金将有助于促进该行海外资产负债业务均衡发展,提升全球资源配置能力,进一步拓展延伸海外业务。

(责任编辑:综合)

支付宝花呗就跟信用卡一样,只不过信用卡是银行的,花呗是蚂蚁集团的,都是用于提前消费,一段周期后再按时还款即可,不过问题是,支付宝花呗付款使用太过方便,很多人用着用着就不知道欠多少钱了,接下来,我们就按

...[详细]

支付宝花呗就跟信用卡一样,只不过信用卡是银行的,花呗是蚂蚁集团的,都是用于提前消费,一段周期后再按时还款即可,不过问题是,支付宝花呗付款使用太过方便,很多人用着用着就不知道欠多少钱了,接下来,我们就按

...[详细] 国庆期间发售的《奇怪的RPG》官方宣布销量现已破5万,游戏在Steam平台上特别好评!官方项目组公告称新世界目前正在筹备中,并放出了非常风格化的贺图……《奇怪的RPG》是一款侧重Boss战的高难度、快

...[详细]

国庆期间发售的《奇怪的RPG》官方宣布销量现已破5万,游戏在Steam平台上特别好评!官方项目组公告称新世界目前正在筹备中,并放出了非常风格化的贺图……《奇怪的RPG》是一款侧重Boss战的高难度、快

...[详细] 以Oracle为例聊聊DBA需要的常用数据库TRACE作者:白鳝 2023-06-26 08:43:57数据库 Oracle 从tree dump里,我们可以看到枝节点和叶节点的信息,了解树的高度le

...[详细]

以Oracle为例聊聊DBA需要的常用数据库TRACE作者:白鳝 2023-06-26 08:43:57数据库 Oracle 从tree dump里,我们可以看到枝节点和叶节点的信息,了解树的高度le

...[详细] 物联网技术及其对行业的影响2023-08-09 11:33:41物联网 物联网的魅力在于它能够与我们的日常体验无缝集成。想象一下一个家庭,其中灯光、电器和安全系统全部互连,并且可以通过智能手机应用进行

...[详细]

物联网技术及其对行业的影响2023-08-09 11:33:41物联网 物联网的魅力在于它能够与我们的日常体验无缝集成。想象一下一个家庭,其中灯光、电器和安全系统全部互连,并且可以通过智能手机应用进行

...[详细]荣盛发展大股东质押公司7599万股股份 占公司总股本比例的1.75%

日前,荣盛发展发布公告称,其股东荣盛建设工程有限公司所持有的荣盛发展部分股份被质押,本次质押股份约为7599万股,占其所持股份比例的12.66%,占公司总股本比例的1.75%。对于筹集资金用途,荣盛建

...[详细]

日前,荣盛发展发布公告称,其股东荣盛建设工程有限公司所持有的荣盛发展部分股份被质押,本次质押股份约为7599万股,占其所持股份比例的12.66%,占公司总股本比例的1.75%。对于筹集资金用途,荣盛建

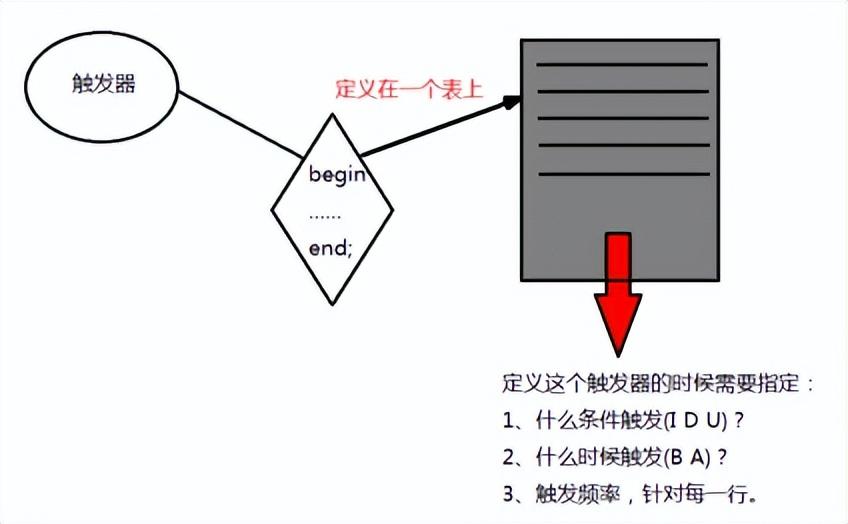

...[详细] MySQL中创建触发器需要执行哪些操作?作者:黑马程序员 2023-06-11 16:09:49数据库 MySQL 触发器,就是一种特殊的存储过程。触发器和存储过程一样是一个能够完成特定功能、存储在数

...[详细]

MySQL中创建触发器需要执行哪些操作?作者:黑马程序员 2023-06-11 16:09:49数据库 MySQL 触发器,就是一种特殊的存储过程。触发器和存储过程一样是一个能够完成特定功能、存储在数

...[详细] 数据团队来管理数据的年代该结束了作者:Rob Wadsworth 2022-06-07 14:25:23大数据 数据仓库 中心化的数据团队常常会在公司结构中造成瓶颈,阻碍整个企业采取民主和进步的方法来

...[详细]

数据团队来管理数据的年代该结束了作者:Rob Wadsworth 2022-06-07 14:25:23大数据 数据仓库 中心化的数据团队常常会在公司结构中造成瓶颈,阻碍整个企业采取民主和进步的方法来

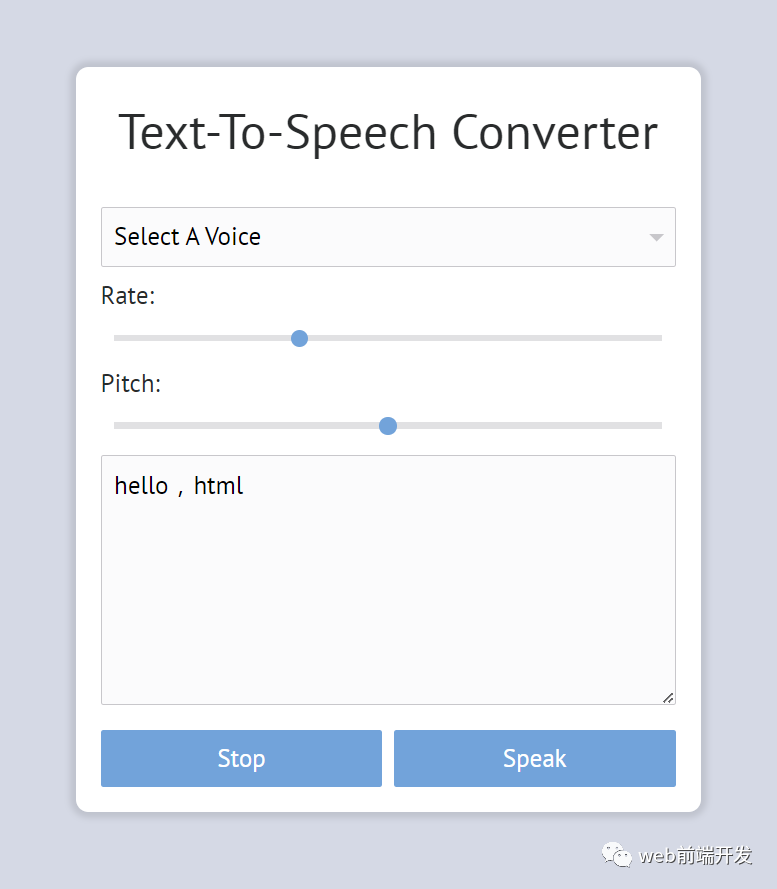

...[详细]如何用 HTML+CSS+JavaScript 实现文本转语音功能

如何用 HTML+CSS+JavaScript 实现文本转语音功能作者:佚名 2023-07-05 16:07:02开发 前端 在今天这篇教程中,我们将学习如何使用 HTML、CSS 和 JavaSc

...[详细]

如何用 HTML+CSS+JavaScript 实现文本转语音功能作者:佚名 2023-07-05 16:07:02开发 前端 在今天这篇教程中,我们将学习如何使用 HTML、CSS 和 JavaSc

...[详细]保利协鑫能源(3800.HK)盈警后低开高走半日收涨7% 多晶硅价格明显上升

昨晚发盈警的保利协鑫能源(3800.HK)早盘一度低开逾6%,开盘后逐步震荡走强,截至半日收盘涨6.96%报2.46港元,半日成交15.64亿港元,最新市值617亿港元。公司昨晚公告,预期2020年度

...[详细]

昨晚发盈警的保利协鑫能源(3800.HK)早盘一度低开逾6%,开盘后逐步震荡走强,截至半日收盘涨6.96%报2.46港元,半日成交15.64亿港元,最新市值617亿港元。公司昨晚公告,预期2020年度

...[详细] 卫星物联网部署的主要优势,你知道吗?作者:Harris编译 2023-08-11 07:04:23物联网 物联网应用 虽然地面连接无疑取得了重大进展,但地球上相当大一部分地区仍在努力应对连接差距的持续

...[详细]

卫星物联网部署的主要优势,你知道吗?作者:Harris编译 2023-08-11 07:04:23物联网 物联网应用 虽然地面连接无疑取得了重大进展,但地球上相当大一部分地区仍在努力应对连接差距的持续

...[详细]